Иностранные активы и обязательства США

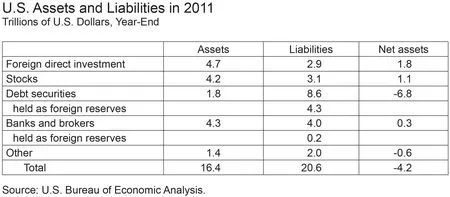

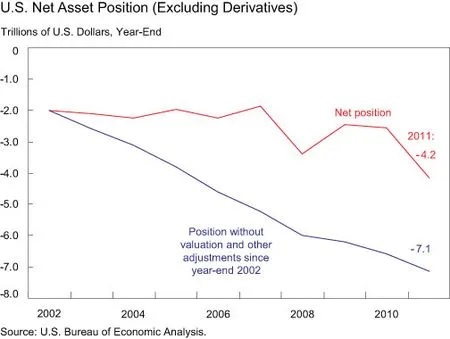

В 2011 году иностранные инвесторы разместили в американских активах порядка триллиона долларов, в результате чего общая стоимость требований к США достигла 20,6 триллионов долларов. За тот же период американские инвесторы разместили за рубежом 500 миллиардов долларов, в результате чего общая стоимость иностранных активов США достигла 16,4 триллиона долларов. Можно было бы ожидать, что огромный разрыв в 4,2 триллиона долларов между активами и обязательствами США приведет к дополнительной нагрузке по обслуживанию долга –тем не менее, доходы США, получаемые от зарубежных активов, превышают платежи иностранным инвесторам. Как мы объясняем в этой статье, ключевая причина заключается в том, что иностранные инвестиции в США направлены на активы, приносящие в настоящее время низкую норму прибыли, в то время как американские инвестиции за рубежом направлены на зарубежные операции транснациональных корпораций и корпоративные облигации, приносящие гораздо более высокую норму прибыли.

Бюро экономического анализа США (U.S. Bureau of Economic Analysis) ежегодно собирает подробные данные об иностранных активах и обязательствах США, фиксируемых на конец года. Согласно этим данным, по состоянию на конец 2011 года 44 процента американских активов, принадлежащих иностранным инвесторам, составляли низкодоходные активы (эти цифры не включают активы и обязательства по производным финансовым инструментам США, которые в чистом виде равны нулю). Порядка 29 процентов трансграничных активов США вложены в высокодоходные прямые иностранные инвестиции (foreign direct investments, FDI), которые представляют собой инвестиции в зарубежные филиалы транснациональных корпораций, а также крупные миноритарные пакеты акций иностранных компаний. Наконец, 25 процентов американских инвестиций за рубежом вложены в портфельные акции, которые, как правило, выплачивают дивиденды несколько выше рыночных процентных ставок, в то время как только 15 процентов иностранных инвестиций в США пришлись на портфельные инвестиции в акции.

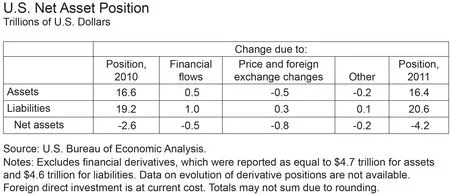

На размер и состав активов и обязательств США также влияют изменения цен на активы и обменных курсов. Например, изменения цен на активы в 2011 году из-за спада на мировых фондовых рынках привели к снижению стоимости американских активов на пятисот миллиардов долларов. За тот же период изменения цен привело к увеличению стоимости американских активов, принадлежащих иностранным держателям, на триста миллиардов долларов, поскольку снижение процентных ставок способствовало росту цен на американские облигации. Изменения обменных курсов оказали незначительное влияние на позицию чистых активов в 2011 году. Методологические и другие изменения в отчетности сократили позицию чистых активов на двести миллиардов долларов.

Американские барыши

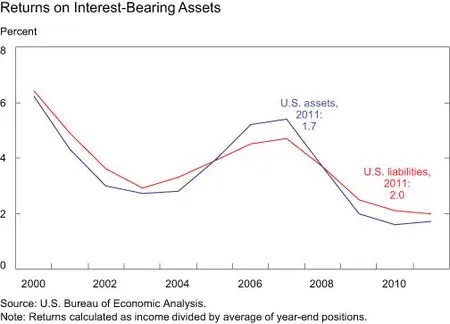

Показатель нормы прибыли можно рассчитать, объединив данные платежного баланса с данными об инвестиционных позициях. В прошлом году американские инвесторы получили доходность в размере 1,7 процента по иностранным ценным бумагам с фиксированным доходом, банковским депозитам и аналогичным активам, а иностранные инвесторы заработали 1,9 процента на процентных активах в США (ставки доходности американских процентных активов и обязательств обычно двигались вместе, поскольку и те, и другие в основном деноминированы в долларах). Текущие условия низких процентных ставок, а также тот факт, что 71 процент иностранных инвестиций в США приходится на ценные бумаги с фиксированным доходом, привели к тому, что чистый доход по этой категории в прошлом году составил всего 151 миллиард долларов.

Соединенные Штаты получают значительную премию за инвестиции, по крайней мере, с 1960-х годов и несмотря на многочисленные исследования, нет единого мнения о ключевых факторах, обуславливающих бОльшую премию США. В частности, теория о том, что разница в норме прибыли американских и иностранных инвесторов является результатом учета американскими компаниями прибыли в иностранных юрисдикциях с низким уровнем налогообложения, не получила особой поддержки.

История портфельных инвестиций в акции (третья категория активов), относительно проста – в 2011 году наблюдалось лишь небольшое расхождение в показателях доходности: американские инвесторы получили доходность в размере 3,1% по активам за рубежом, а иностранные инвесторы получили доходность в размере 2,4% по активам в США. Положительное сальдо чистого дохода США в этой категории в размере 64 миллиардов долларов объясняется главным образом более крупным размером американских авуаров.

Перспективы

Трудно прогнозировать, как будет развиваться баланс США в будущем. В частности, мы не можем предложить никаких прогнозов относительно того, как может повести себя относительная доходность прямых иностранных инвестиций. Однако любое значительное сокращение текущего преимущества США в отношении нормы прибыли приведет к существенному ухудшению баланса. Возьмем гипотетическую ситуацию: если бы норма прибыли на иностранные инвестиции в США соответствовала текущей норме прибыли на американские инвестиции за рубежом, положительное сальдо доходов США было бы сейчас примерно на 135 миллиардов долларов меньше.

Что касается активов с фиксированным доходом, то можно предположить, что процентные ставки в конечном итоге вырастут. С учетом текущих авуаров, каждое повышение процентных ставок в США и за рубежом на 100 базисных пунктов увеличит поступления доходов в США на 72 миллиарда долларов, но добавит 146 миллиардов долларов к исходящим платежам, в результате чего чистый доход США снизится почти на 75 миллиарда долларов. Более того, чистый доход от повышения процентных ставок в долларовом эквиваленте будет расти с течением времени, поскольку Соединенные Штаты продолжают занимать значительные суммы за рубежом.

Отказ от ответственности

Мнения, выраженные в этой заметке, принадлежат авторам и не обязательно отражают позицию Федерального резервного банка Нью-Йорка или Федеральной резервной системы. Ответственность за любые ошибки или упущения лежит на авторах.

Мэтью Хиггинс (Matthew Higgins) - вице-президент Федерального резервного банка Нью-Йорка по вопросам развивающихся рынков и международных отношений.

Томас Клитгаард (Thomas Klitgaard) - вице-президент Федерального резервного банка Нью-Йорка в отделе исследований и Статистической группы Федерального резервного банка Нью-Йорка.

Перевод статьи Income Flows from U.S. Foreign Assets and Liabilities

Тэги: США, ФРС, Экономика

21.06.2023

Инвестиционная позиция

Про долги СССР

Про американский госдолг

Валютные кризисы

Странные цифры

Финансовая паника четырнадцатого года

Финансовый Армагеддон. Очередная серия.

Нет денег? Отдашь почку!

Хрустальная ночь для богатеев

International Debt Statistics

Налоговый вопрос

Платиновая монета в один триллион долларов

Bank run

Экономика временщиков

Доля доллара США в глобальных валютных резервах упала до 25-летнего минимума

Никогда еще не было так плохо: Рождество под угрозой, поскольку катастрофа в цепочках поставок становится только хуже

Контейнерогеддон: Кризис поставок заставляет Walmart и конкурентов розничной торговли нанимать собственные суда

Потребители сталкиваются с последствиями глобального роста цен

В Венесуэле люди расплачиваются золотом за еду и стрижку

Рыночная стоимость Tesla превысила триллион после того, как компания Hertz заказала 100 000 электромобилей

Логистический кризис может утопить глобальную экономику

Брошенные на произвол судьбы. Миллионы американцев до сих пор не могут найти работу

Работники, перешедшие на новую работу, делятся своим опытом

Нехватка перерабатывающих и транспортных мощностей. Кризис логистики

Миф о молотках за 600 долларов

Как выручка Cirque du Soleil упала с миллиарда долларов до нуля за 48 часов

Богатые тоже плачут

Девять вопросов о бедности

Иностранные активы и обязательства США

Владельцы триллионных долгов федерального правительства США

Сложное время для стартапов – компании закрываются, работники увольняются

Роль рейтинговых агентств в ипотечном кризисе

Конец эпохи единорогов

Кризис ссудно-сберегательных касс (1980–1989 годы)

Ссудно-сберегательный кризис в США

Война – это мир. Свобода – это рабство. Цены на продукты снизились

Как Airbnb из спасителя капитализма трансформировалась в мусор

Зеленая повестка нанесла удар по шведской пенсионной системе

Alexander (c) Stikhin